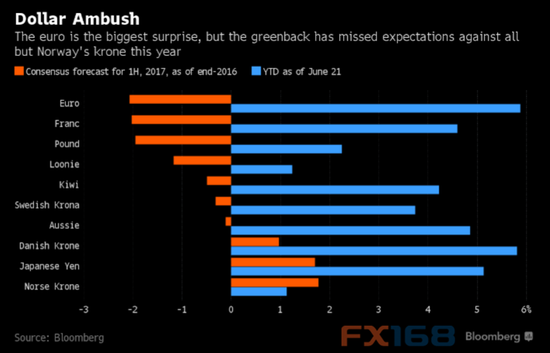

美股行情中心:独家提供全美股行业板块、盘前盘后、ETF、权证实时行情 美股行情中心:独家提供全美股行业板块、盘前盘后、ETF、权证实时行情FX168财经报社(香港)讯 本周外汇市场整体波动较为有限,央行官员讲话成为主要交易线索。尽管本周多位美联储高官发表鹰派言论,但美元并未受到很大提振,从周线图来看,美元指数仍在低位徘徊。分析师指出,尽管美联储官员仍传递进一步紧缩的信号,但值得注意的是,英国、加拿大央行官员都令人意外地发表相当鹰派的言论,而欧洲和日本的央行此前也透露出缩减货币刺激的信号。近期诸多国际大行纷纷发表看衰美元的观点,周四巴克莱也加入其中,认为美元“超级周期”已经结束。  (图片来源:dailyreckoning、FX168财经网) (图片来源:dailyreckoning、FX168财经网)加拿大央行(BOC)高级副行长威尔金斯(Carolyn Wilkins)6月12日表示,随着经济继续成长,央行将评估是否仍需所有货币刺激措施。该考量主要因近期经济增长持续。这一言论曝光之后,加元短线急涨逾百点。 威尔金斯当时说道:“随着经济持续增长,在理想的情况下将进一步增长,管理委员会将评估现行的大规模货币政策刺激是否全有必要。” 意大利联合信贷银行(UniCredit)周四发布报告称,近期加拿大央行发表了鹰派言论,加大了该行在7月12日会议上改变政策立场的可能性,因此美元/加元有进一步的下行空间。周四盘中美元/加元一度跌逾0.9%,创下6月12日以来最大跌幅。 英国央行(BOE)首席经济学家霍尔丹(Andy Haldane)周三发表鹰派讲话,与他一直被认为是持鸽派观点的名声相悖。霍尔丹表示,他可能在今年投票支持加息一次,这暗示央行距离结束10年来持续对英国经济提供紧急支持的做法又更近一步。 霍尔丹周三在演说中表示:“假如数据仍在轨道上,那么我真的认为,在进入下半年的时候,开始撤出部分去年8月扩大的刺激举措是审慎做法,英国10年来的首次加息25个基点,似乎是重大一步。但以历史标准来看,货币政策仍极为宽松。” 此外,据彭博报道,欧洲央行(ECB)在本月稍早的会议上排除进一步降息的可能性,而日本央行(BOJ)据悉正考虑如何就最终的政策变动与外界进行沟通——即便日本央行行长黑田东彦(Haruhiko Kuroda)重申其无意很快结束货币刺激。 外汇交易员正押注,在今年上半年加息两次之后,美联储(FED)只会在今年剩余时间内加息一次。与此同时,美联储公布一些缩减资产负债表规模方面细节的决定,可能会加剧外界对欧洲央行和日本央行会考虑削减资产购债的猜测。 周三美国国债收益率差趋平至近10年来最平水准,反映了交易商对美联储今年能否再次加息的疑虑。 汇丰证券日本公司(HSBC Securities Japan Ltd)驻东京宏观经济策略组主任Shuji Shirota表示,欧洲央行可能在9月宣布明年的资产购买计划,削减其月度购债目标。 摩根大通(JPMorgan Chase & Co.)驻东京的首席外汇策略师Junya Tanase表示,鉴于美联储早已进行政策正常化,有关欧洲央行和日本央行削减购债的言论将使货币政策走向一致,这会为欧元和日元兑美元走强铺路。  (图片来源:彭博、FX168财经网) (图片来源:彭博、FX168财经网)巴克莱银行(Barclays)策略师周四(6月22日)在一份报告中称,尽管美联储加息可能会在未来18个月推高美元,但美元自2012年以来的多年涨势看来已经结束。 在2008年全球金融危机之后,美国银行业者与美国经济复苏速度较快,在最近几年推动美元走高。然而,美元兑欧元和兑日元涨势已停滞很久,而且经济数据疲软以及对美国总统特朗普政府的经济承诺的信心减弱,今年已打压美元指数自14年高点回落。 巴克莱相信,过去五年的美元超级周期已经结束:这些年来帮助美元的周期性背离可能已经见顶,这不仅是因为欧洲经济复苏,同时也因为美国的景气周期比欧洲更领先。 今年迄今美元兑其它所有G10货币均下滑,彭博美元即期指数(Bloomberg Dollar Spot Index)下挫5.3%。彭博报道称,美国财政刺激和税改缺乏进展,美债收益率下滑,以及欧洲和日本经济增长改善,这些因素都令美元承压。 巴克莱预计,欧元/美元明年初将跌至1.06,之后反弹至1.12,接近目前的水平。  (图片来源:彭博、FX168财经网) (图片来源:彭博、FX168财经网)因美国国债收益率下跌,周四彭博美元即期汇率指数下跌约0.2%,为连续第二个交易日走低。ICE美元指数持平在97.57,周二曾触及一个月高位97.87。 路透报道称,尽管近期通胀回软,但上周多位美联储官员对年底前再次加息表示支持,美元因此走强。不过,市场开始怀疑,目前美国经济温和扩张,是否可为进一步加息提供理据,令美元的涨势减退。 BK资产管理(BK Asset Management)外汇策略部门董事总经理Boris Schlossberg说:“市场对美联储官员鹰派的讲话并不买账,市场对美国下半年经济增长存有疑虑。” 据彭博周三消息,外汇投资者也是认为,经过三年打破纪录的强劲走势后,美元最好的日子恐已成为过去。汇丰控股(HSBC)外汇策略主管David Bloom在接受彭博电视采访时说:“从美国大选之日起,每个人都看涨美元,从政治上看涨,从周期性上看涨。如今,这种乐观情绪已经彻底反转。” 摩根大通(JPMorgan Chase & Co.)驻东京的首席外汇策略师Junya Tanase周四说道:“关于今年后半年最明确的一点是,美元看上去是三个货币中最疲弱的货币。”Tanase预计,今年年底美元/日元料跌至105,而欧元/美元预计将攀升至1.15。 汇丰证券日本公司的Shirota说道:“市场尚未完全消化欧洲央行的退出政策,因此随着市场逐步注意到这一点,欧元将走强。”他预计,到年底美元兑欧元将跌至1.20。 三菱东京UFJ银行(Bank of Tokyo-Mitsubishi UFJ)驻东京的全球市场研究主管Minori Uchida认为,即便日本央行预计将在一段时间内维持其政策利率在-0.1%,但月度债券购买量一直在以一种“隐蔽的”缩减方式放缓。 他说道:“这种秘密的削减购债行动一直有效地限制美元/日元升势。”他预计,美元/日元到年底料跌至107,甚至可能会下挫至104。 加拿大帝国商业银行全球市场(CIBC World Markets)日本公司驻东京的金融解决方案小组负责人Ko Haruki认为,在今年下半年全球贸易问题可能会受到更多的关注,这或许是令美元承压的又一个因素。假如美国总统特朗普(Donald Trump)在其剩余经济议程方面进展缓慢,他可能会利用美元贬值来作为应对该国贸易赤字问题的“最便捷途径”。 IG Securities资深外汇策略师Junichi Ishikawa表示,“国际油价下滑削弱通胀,进而阻止美债收益率上升。首先是美国通胀指标一直不够强劲,如今油价下滑,将进一步削弱市场对美国能源业的信心,从而造成美元更大的下行压力。” 法国兴业银行(Societe Generale)首席外汇策略师Kit Juckes近期在一份致客户的报告中写道:“美元自后布雷顿森林时代以来的第三波反弹势头已经停滞,当前水平下,其被严重高估,从美国到欧洲的经济增长相对动能和货币政策的转变表明其不太可能会触及新高。” 当然,美联储紧缩意味着美元的跌势不会是直线式的。Juckes警告称,在一切言论和行动尘埃落定之后,其将变得丑陋无比,“最好情形下,美元将跌跌撞撞但不会大幅下滑,但这并不是汇市真正的情形,在此前两次触顶之后,其大幅下滑,在1985年触顶之后当年暴跌了15%,在2001年触顶之后大跌了近5%。” 技术分析大师戴若·顾比(Daryl Guppy)6月19日在美国全国广播公司财经频道(CNBC)网站上撰文称,美元指数在97附近水平受到支撑,但预计这种情况难以持久,美元后市恐进一步下滑。 戴若·顾比写道:“美元指数已经在97附近找到支撑。然而,这一支撑水平相当弱,因此投资者应为美元进一步下挫做准备。” 他指出,美元指数图表由一个始于2015年3月的非常广泛的盘整区间主导。该区间的上轨是位于100附近的阻力位,而下轨则是93附近的支撑位。美元指数周线图的主要特征就是在93和100.50之间的巨大缺口。自2015年1月以来,这一交易区间一直主导美元指数的表现。突破100.50非常重要,因为这代表突破长达22个月的盘整交易形态。上述区间的中点位于97附近。  (美元指数周线图 图片来源:CNBC、FX168财经网) (美元指数周线图 图片来源:CNBC、FX168财经网)戴若·顾比表示,美元指数现在是一个波动性更大的市场,但趋势却不太持久。整体趋势是向下,因此美元测试95附近支撑的可能性增加。美国政治不稳定意味着美元指数可能最低触及接近93的交易区间下轨。 校对:Sarah  责任编辑:帅可聪 |